こんにちは。

システムインテグレータの佐藤です。

いよいよ今年10月から消費税率が上がるわけですが、皆様の運営されるECサイトの軽減税率対応はもうお済みでしょうか。

単に商品にかかる消費税率を変更するだけでなく、商品毎に消費税率を表示、消費税率毎に消費税額を表示するなどの対応が求められます。

今回はECサイトというよりは、小売業者として対応が必要な、軽減税率の導入と合わせて2023年10月からの採用が決定している、適格請求書等保存方式(インボイス制度)についてご紹介したいと思います。

このインボイス制度と、輸出入の際に用いられるいわゆる「インボイス」がごっちゃになりがちなので、違いについてご説明したい思います。

インボイス制度とは

今回お話するインボイス制度は、仕入税額控除に関する制度です。

仕入税額控除とは、消費税を納付する際に、課税期間中の課税売上げ等に係る消費税額からその課税期間中の課税仕入れ等に係る消費税額(仕入控除税額)を控除することです。

お客様からお支払い頂いた消費税から、仕入れの際に仕入れ先に支払った消費税額を引いた額を納付すればよい、ということですね。

制度の詳細については国税庁のHPをご参照ください。

2023年10月以降、この仕入税額控除を行うためにインボイスと呼ばれる書面を仕入先から発行してもらい保存しておく必要があり、また発行も義務付けられるというのがインボイス制度の概要となります。

またこのインボイス制度は通称となり、正式には適格請求書等保存方式という呼び方になります。

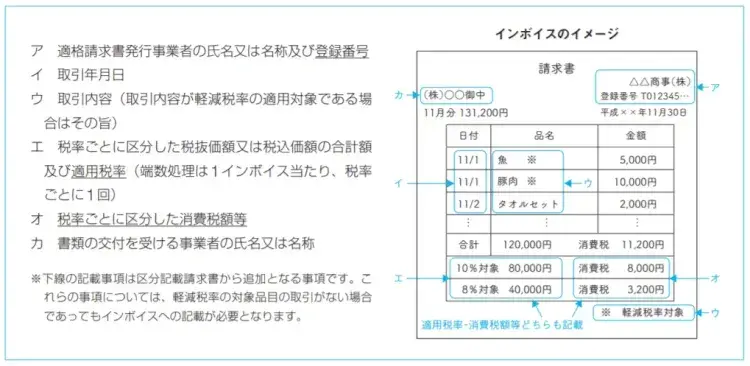

では具体的にどのような書面となるかですが、財務省が発行する広報誌「ファイナンス」にわかりやすい図表がありましたので引用します。

ポイントは、軽減税率の対象となる品がある場合はその旨をわかるようにするというところと、税率ごとに税抜金額または税込み価格の合計額及び適用税率を表記するところです。

仕入控除税額の根拠となる書類となるので、それぞれをわかりやすく表記する必要があるということになります。

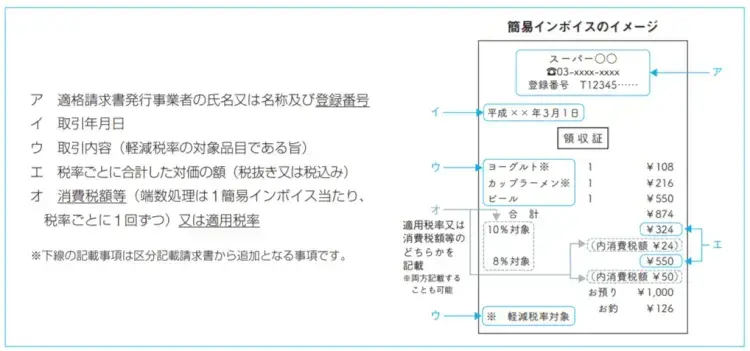

ただし、小売業、飲食店業、タクシー業等の不特定多数の者に対して課税資産の譲渡等を行う事業については、インボイスの記載事項を簡易なものとした適格簡易請求書(簡易インボイス)を交付することができることになっています。

簡易インボイスでは、書類の交付先を記載せず、消費税額の表記を多少簡易にしてもよいことになっています。

ほとんどの事業者の場合、このインボイスはシステムから出力することとなると思いますので、こういった書面を出力出来るように準備をしておく必要があります。

また、この適格請求書(インボイス)は、税務署長から登録を受けた課税事業者(適格請求書発行事業者)しか発行することが出来ません。

ですから、2023年10月からはじまるインボイス制度に対応するためには、税務署に登録することが必要となります。

区分記載請求書等保存方式とは

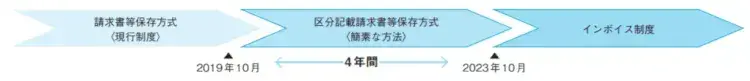

さて、ここまでご紹介してきたインボイス方式は2023年10月からとなっていますが、軽減税率自体は2019年10月からスタートします。

この間どうするのかというと、「区分記載請求書等保存方式」という方式で運用することとなります。

2019年9月末までは、仕入税額控除にはこれまで通り「請求書等保存方式」という方式で対応することとなっていますが、2019年10月から本格的なインボイスの運用がはじまる4年後の2023年9月末までは、インボイス方式よりも簡素な方法である「区分記載請求書等保存方式」での対応となるというわけです。

では、これまでの「請求書等保存方式」と「区分記載請求書等保存方式」では何が違うかというと、読んで字の如く「消費税の区分を記載した書類を保存する」という点が違う点となります。

具体的に追加して記載しなければならない事項は以下の通りとなります。

仕入税額控除を受けるにあたって、取引先からはこれまでの請求書に、軽減税率の対象品目であること、税率ごとに合計した税込対価の額を追加した請求書を発行してもらう必要がありますし、同じように追記した請求書を発行できるようにする必要があります。

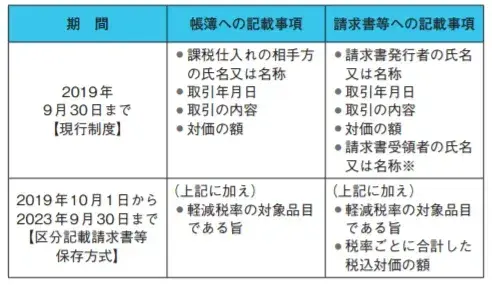

具体的な記載のイメージは以下のとおりです。

インボイスと違う主な点は、税率ごとに合計した対価の額の記載は必要でも、税率ごとの消費税額の記載が不要な点です。

また、インボイスそのものではないので適格事業者の登録番号の記載も不要となっています。

2019年9月末までに、こういった形で請求書を出力出来るように準備を進める必要があります。

インボイス制度といわゆるインボイスの違い

ここまでインボイス方式についてご説明してきましたが、EC事業者の皆様にとってはこの「インボイス」という言葉は主に輸出入で使われている言葉、書類というイメージが強いのではないでしょうか。

実際、インボイス制度の話をしているのか、輸出入で必要ないわゆるインボイスの話をしているのか、ごっちゃになってしまうケースもあるかと思います。

ここでは改めて輸出入で使われるインボイスとはなにかをご紹介していきたいと思います。

そもそもインボイスとは、輸出入の際に税額を計算する上での根拠となる書類のことで、取引を行う相手方同士では納品書としての役割も持つことがある書類です。

インボイスは輸出する側に作成することが義務付けられており、価格・数量・取引条件・運賃などが記載されています。

しかしながら、同じインボイスという名前の書類でも、実際には、

- コマーシャルインボイス

- プロフォーマインボイス

- シッピングインボイス

- カスタムインボイス

- コンシュラーインボイス

などいろいろなインボイスがあります。

今回ここでは、インボイス制度で必要なインボイスとの違いをご理解頂くために、一般的に使われるコマーシャルインボイスについてご説明していきたいと思います。

コマーシャルインボイスとは

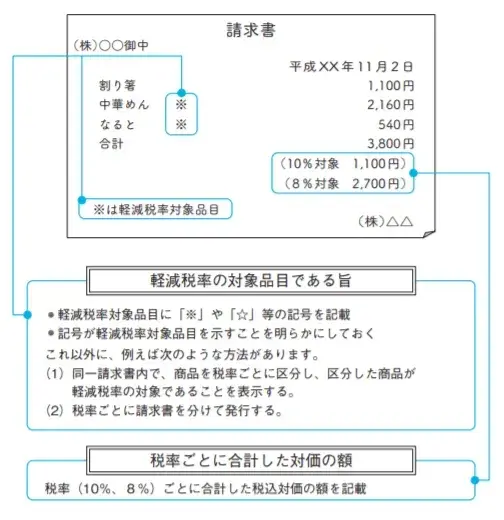

このコマーシャルインボイスは、みなさんがインボイスと呼ぶ際に思い浮かぶ、いわゆるあのインボイスです。

輸出する側が作成する書類で、輸出入者名、船名、製品価額、支払い条件などが記載されます

こちらの書類は、物品を送るときに税関への申告、検査などで必要となり、相手国での輸入通関をする際にも必要となる書類です。

輸出する相手先国によって必要なインボイスは変わってきますが、一般的に使われるインボイスはコマーシャルインボイスとなります。

以下は日本郵便で公開しているインボイスのフォーマットの記入例となりますが、インボイスと聞いたときに皆さん思い浮かべるフォーマットかと思います。

こちらは内容品を明記することで、輸入国で発生する税金を明確にすることが目的の書類と言えます。

インボイス制度のインボイスは消費税率と消費税額を明記する必要がありますが、こちらのインボイスではその必要はありません。 [RELATED_POSTS]

まとめ

いかがでしたでしょうか。

軽減税率および仕入税額控除の文脈で語られるインボイスと輸出入の文脈で語られるインボイスの2種類についてご紹介致しましたが、呼び方も一緒で、明細に対してかかる税金をわかりやすく判別出来るように表記するという目的は一緒でも、用途や書式が異なるのでややこしいですよね。

これまで輸出入を行っておらずインボイスという言葉に耳馴染みのない方が「インボイス」で検索して調べようと思うと、現時点では輸出入のインボイスもインボイス制度のインボイスも、どちらの情報も検索結果に出てきてわかりづらい状況と思います。

本記事が皆様の情報収集のお役に立てば、幸いです。

- カテゴリ:

- EC市場・トレンド